Conseillère en gestion de patrimoine à Pau, j’accompagne les particuliers et les professionnels à optimiser et réduire leur imposition, c’est à dire à défiscaliser. L’impôt est un impôt direct calculé au niveau du foyer fiscal. Il porte sur l’ensemble des revenus des personnes physiques composant le foyer. Foyer fiscal en France, ou ceux domiciliés fiscalement à l’étranger, mais touchant des revenus de source française.

En 2021, 43% des foyers ont payé l’Impôt sur le revenu, cela représente moins d’un ménage sur deux.

Depuis le 1er janvier 2019, il est prélevé à la source pour la majorité des revenus.

Tous les ans, une nouvelle loi de finances définit le cadre. Et par conséquence tend à complexifier encore davantage l’épreuve de la déclaration de revenus.

La France comptait en 2022 plus 450 niches fiscales.

Ces lois de défiscalisation ont été adoptées afin de favoriser l’investissement dans des secteurs d’activité (l’industrie, l’immobilier ou encore l’art…) ou des zones géographiques (Outre-mer, Corse…) que le gouvernement souhaite soutenir plus particulièrement.

De ce fait, elles permettent à un contribuable de réduire sa base imposable ou de réduire son imposition.

Le recours à un dispositif de défiscalisation est donc totalement légal et même encouragé par l’Etat.

Le plafond est de 10 000€ pour chaque foyer fiscal porté à 18 000€ dans certains cas

Comment réduire ses impôts ?

- Loi Pinel

- Loi Denormandie

- Loi Malraux

- Monuments historiques

- SCPI de défiscalisation

- Loi Girardin

- FIP - PCPI

- Groupement Forestier d'investissement

1

Bien remplir sa déclaration

Avant d’utiliser ces différents « outils » il est indispensable de s’assurer d’avoir bien remplit sa précédente déclaration. Avez-vous coché les bonnes cases ? Si vous vous apercevez avoir fait une erreur dans vos 3 dernières déclarations vous pouvez en demander la correction directement auprès du service des impôts.

Vous vous êtes marié ? ou bien séparé ? ou bien encore vous avez divorcé ?

Vos enfants sont en garde alternée ? en garde exclusive ?

2

L’impôt sur le revenu est progressif

C’est-à-dire que son taux marginal augmente avec le revenu imposable. Le calcul de l’impôt s’effectue également en fonction de la situation et des charges de famille du contribuable et d’un barème progressif fixé par tranches de revenus. Ces tranches évoluent régulièrement en fonction de l’inflation.

Fractions de revenus

0%

11%

30%

41%

45%

3

Différentes règles d’imposition

Il existe 8 catégories de revenus, chacune soumise à des règles d’imposition particulières

:

- les traitements, salaires, pensions et rentes viagères ;

- les rémunérations des dirigeants de société ;

- les bénéfices industriels et commerciaux ( BIC) ;

- les bénéfices non commerciaux (BNC) ;

- les bénéfices agricoles (BA) ;

- les revenus fonciers ;

- les revenus mobiliers ;

- les plus-values immobilières, sur valeurs mobilières, sur biens meubles et professionnelles.

Certaines de ses catégories, notamment les revenus du patrimoine et les placements seront assujetties à la tranche marginale d’imposition dans laquelle vous vous situez et aux prélèvements sociaux qui s’élèvent au total à 17,20%. Ils comprennent la contribution sociale généralisée (CSG), contribution au remboursement de la dette sociale (CRDS), prélèvement social, contribution additionnelle, prélèvement de solidarité.

Certains revenus en sont cependant exonérés.

4

Quelles sont les solutions de défiscalisation

a- La déduction fiscale

Son principal effet est de minorer la base imposable. Mais à la différence de la notion d’abattement, qui découle généralement de l’application d’une règle, fiscale, la déduction est accordée en contrepartie d’une dépense appelée charge déductible ou charge à déduire du revenu.

Les principales déductions fiscales dont peuvent bénéficier les contribuables français peuvent être classées en deux catégories :

- les charges déductibles du revenu global

- les charges déductibles des revenus catégoriels

Par exemple : les frais réels, les versements Épargne Retraite (PER), travaux, pensions alimentaires…

b- La réduction d’impôt

Une réduction d’impôt est une somme déduite du montant de votre impôt. Elle s’applique uniquement si vous avez un impôt à payer.

Elle peut être acquise par exemple, grâce à des dons à des organismes d’intérêt général ou bien grâce à différents investissements :

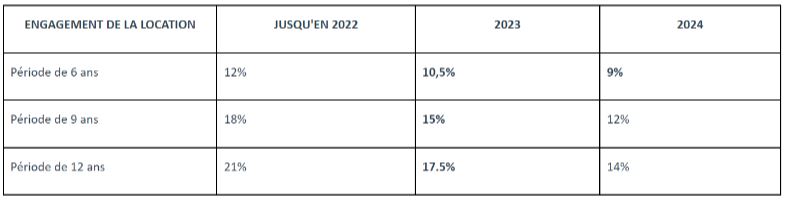

Montant de réduction acquise dans le cadre d’un investissement dans un dispositif immobilier: type Pinel ou super Pinel à partir de 2023

c- Le crédit d’impôt

Un crédit d’impôt est une somme soustraite de votre impôt.

Par exemple les crédits d’impôts obtenus grâce aux dépenses consacrés aux services à domicile ou à la garde d’enfants.

Contrairement à la réduction d’impôt, le crédit d’impôt vous est remboursé en tout ou partie même si vous n’êtes pas imposable.

5

Plusieurs stratégies existent

Globalement, il existe deux stratégies pour réduire ses impôts : investir dans des dispositifs de défiscalisation et optimiser sa fiscalité.

Pour diminuer vos impôts sans investir :

- Réduisez votre revenu net imposable en déclarant vos charges comme les pensions alimentaires que vous versez, ou vos travaux de rénovation.

- Choisissez judicieusement votre taux de prélèvement à la source : vous avez le choix entre les taux personnalisé, individuel et neutre. Ceci est à adapter en fonction de votre situation et de son évolution

- Ne rien oublier lorsqu’on établit sa déclaration : les dons, vos crédits d’impôts

Le levier fiscal est malheureusement trop souvent considéré comme un objectif, or il n’en n’est rien ! Le véritable objectif doit être identifié et la stratégie bâtie grâce en partie au levier de la fiscalité.

En vous faisant accompagner vous vous assurez d’optimiser

- La déclaration

- Le montant à payer

- Vous diversifiez votre patrimoine